Est-il plus intéressant de louer en meublé ou vide ?

Les personnes souhaitant investir dans l’immobilier et notamment acheter un bien, afin de le louer dans le cadre d’un bail d’habitation doivent se poser la question : faut-il opter pour un investissement locatif meublé ou vide pour la mise en location ? Le contrat de location d’un bien meublé ou d’un bien nu est encadré par des règles strictes. Mais des différences existent au niveau du montant des loyers et au niveau de la fiscalité. Ainsi la location en meublé offre des loyers 15 à 25% supplémentaire à la location vide.

Le contrat de location meublé ou vide, des règles strictes

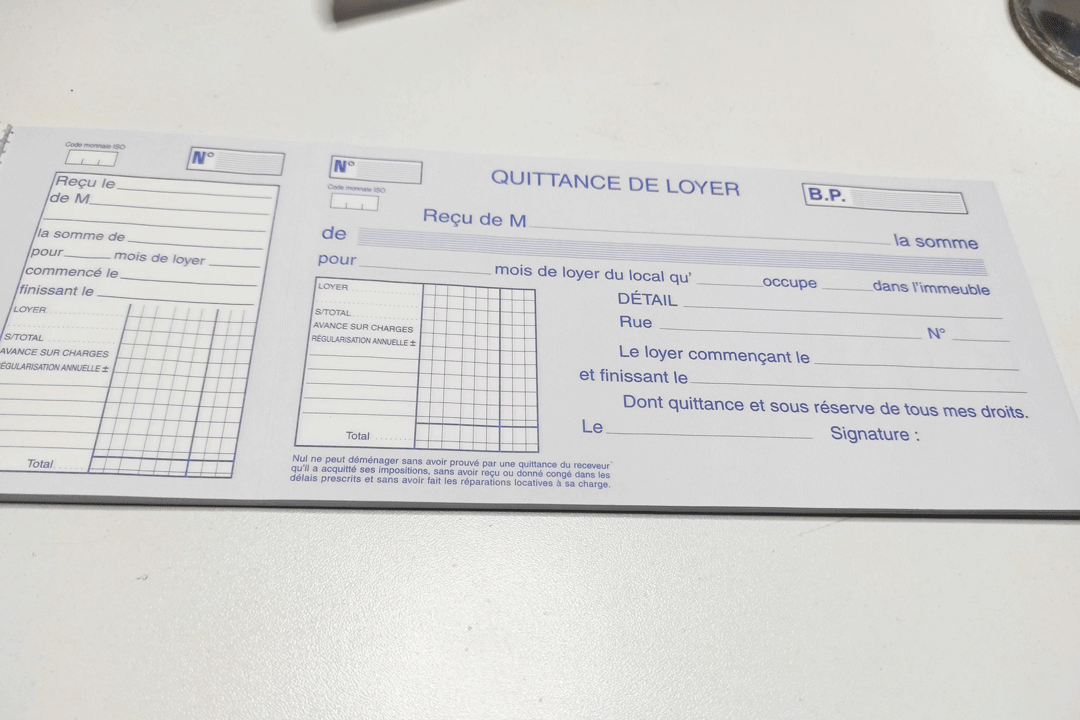

Le bail d’habitation régit les obligations du propriétaire et du locataire : montant des charges, montant du loyer… Dans le cadre d’une location meublée, le contrat de location va lister également les équipements de l’appartement. D’ailleurs, pour être qualifié de meublé, un bien doit obligatoirement disposer d’un ameublement minimum :

- des luminaires,

- des volets ou rideaux dans les chambres,

- un ou plusieurs lits avec couettes ou couvertures,

- des systèmes d’occultation dans les chambres,

- des plaques de cuisson,

- un four (traditionnel ou micro-onde),

- un réfrigérateur avec un compartiment congélateur ou à défaut un congélateur séparé,

- des ustensiles de cuisine et de la vaisselle,

- une table et ses sièges,

- des étagères.

En effet, la loi ALUR a défini la location meublée, comme « un logement décent équipé d’un mobilier en nombre et en qualité suffisants pour permettre au locataire d’y dormir, manger et vivre convenablement au regard des exigences de la vie courante ». Si les équipements listés ne sont pas présents, un juge peut donc requalifier un contrat de location meublée en contrat de location non meublée, ce qui va avoir un impact sur la durée du bail (3 ans renouvelable pour un logement nu contre 1 an pour un logement équipé) et sur le régime fiscal applicable.

Le contrat de location meublé, pour des loyers plus élevés

À surface, qualité et emplacement comparables, un bien meublé va se louer 15 à 25% plus cher qu’un bien nu, car le meublé comprend tout le nécessaire pour le confort du locataire. Ainsi, le loueur en meublé bénéficie d’une rentabilité locative brute et d’une rentabilité locative nette supérieures à celles d’une location non meublée.

Qu’est-ce que la rentabilité brute ? Le rendement brut se calcule en divisant le loyer annuel par le prix du logement, puis en multipliant ce résultat par 100. Quant au rendement net, il s’obtient en retirant du loyer toutes les charges et tous les impôts, puis en divisant le résultat ainsi obtenu par le prix d’acquisition et multipliant par 100. Dans le cadre du bail d’un appartement meublé, cette rentabilité nette est améliorée par un régime fiscal favorable.

Loueur meublé non-professionnel ou loueur non meublé : le statut fiscal

Le propriétaire-bailleur d’un meublé doit déclarer ses revenus fiscaux dans la catégorie des Bénéfices Industriels et Commerciaux (BIC). Il opte alors le plus souvent pour le statut de Loueur Meublé Non Professionnel (LMNP), un dispositif de défiscalisation immobilière loi Alur. Il a alors la possibilité de choisir entre le régime simplifié permettant d’être imposé sur 50% des loyers dans le cadre d’une résidence principale (micro-BIC) ou le régime réel. Avec le régime réel, le propriétaire déduit l’ensemble des charges et a par ailleurs l’opportunité d’amortir le prix du bien, des travaux et de l’ameublement. Dans le cadre de l’amortissement, cette déduction se fait sur plusieurs exercices fiscaux, ce qui permet de créer un déficit BIC et donc d’être exonéré d’impôts sur les revenus locatifs pendant 10 à 12 ans. La possibilité de créer un tel déficit fiscal est particulièrement avantageux. En effet, le propriétaire ne règle aucun impôt sur ses revenus locatifs pendant une dizaine d’années. À noter également que les honoraires d’agence et les frais de notaires sont déductibles à 100% la première année de détention du bien et viennent donc s’ajouter au montant de l’amortissement. De plus, le dispositif LMNP est cumulable avec les autres dispositifs de défiscalisation (loi Pinel, loi Censi Bouvard, loi Malraux).

Quelques mots sur la fiscalité de la location nue : en location vide, les loyers perçus sont imposés dans la catégorie des revenus fonciers, avec un abattement forfaitaire de 30% dans le cadre du microfoncier ou déduction des charges, dans la limite de 10.700 € par an. Cet abattement s’impute sur l’ensemble des revenus et pas uniquement sur les revenus locatifs, contrairement au dispositif LMNP. En revanche, l’abattement LMNP a l’avantage de ne pas être plafonné.

Les charges déductibles dans le cadre de la location meublée non-professionnel

Les charges déductibles dans le cadre du dispositif fiscal LMNP sont très nombreuses :

- la taxe foncière,

- les frais d’ameublement,

- les primes d’assurance (assurance propriétaire non occupant, garantie loyers impayés),

- les honoraires versés à des tiers pour la gestion du bien immobilier,

- les dépenses d’entretien et de réparation,

- les frais de gestion courante,

- les frais d’acquisition (honoraires notaire et agence)

Les travaux liés à l’amélioration, comme l’installation d’une salle de bain, peuvent être amortis. Qu’est-ce qu’un amortissement ? L’actif immobilisé fait l’objet, sur une durée x, d’une dépréciation (=perte de valeur) constatée comptablement et donnant lieu à une création de charge fictive. Cette dépréciation de l’actif immobilisé peut être la conséquence de l’usure ou d’une obsolescence. Les actifs immobilisés et leurs durées d’amortissement sont prévus par le Plan Comptable Général (PCG).

Un expert en fiscalité immobilière, comme ImAvenir, peut aider l’investisseur en locatif meublé à optimiser ses déductions fiscales dans le respect des dispositions du code général des impôts. De plus, il va accompagner le particulier dans sa demande de numéro de SIRET, un numéro obligatoire pour tous les loueurs meublés (professionnels ou non professionnels). Cette demande fait partie de la prestation d’Investissement Locatif Clé en Main proposée par ImAvenir.