Les charges à prévoir dans le cadre d’un investissement locatif

La rentabilité brute d’une location se calcule simplement en divisant le montant annuel des loyers par le coût d’acquisition du bien comprenant le prix d’achat, les frais d’agence, les droits d’enregistrement (les frais de notaire) ainsi que les éventuels travaux. La rentabilité nette, quant à elle, tient compte également des différentes charges d’un investissement immobilier locatif. Découvrez dans cet article, les principales charges à prendre en compte avant la mise en location d’un bien.

Les principales charges de l’investisseur locatif

Outre les travaux d’amélioration et de remise en état d’un bien immobilier, le propriétaire doit faire face à un certain nombre de charges.

La taxe foncière, un impôt local sur le bâti

La taxe foncière sur les propriétés bâties est un impôt local devant être payé par le propriétaire occupant, mais également par le propriétaire bailleur. Elle est calculée en tenant compte de la valeur locative cadastrale du bien et des taux d’imposition en vigueur dans la commune.

Des cas d’exonération de la taxe foncière existent. Il s’agit notamment :

- D’une exonération de 2 ans pour les logements neufs, à condition de déposer une déclaration au centre des finances publiques au plus tard 90 jours après la fin des travaux. La part communale peut rester due.

- Pour les logements achevés avant 1989 dans lesquels des travaux d’économie d’énergie ont été réalisés, une exonération totale ou partielle peut être prévue pendant 3 ans.

Par ailleurs, la taxe ou redevance d’enlèvement des ordures ménagères incluse dans la taxe foncière peut être récupérée auprès du locataire.

Les fluides, à la charge du propriétaire ou du locataire

L’eau, l’électricité, le gaz, l’abonnement à internet sont le plus souvent à la charge du locataire, qui doit souscrire un contrat d’abonnement à son nom. Cependant, dans le cadre d’une location meublée, un forfait peut être prévu par le propriétaire. C’est la solution idéale pour les colocations ou les espaces de coliving (des appartements conçus autour d’espaces communs, comme une laverie ou une salle de sport). Or, ces types de location permettent d’obtenir un rendement locatif élevé (souvent proche de 10%).

Les charges de copropriété, en partie récupérables sur le locataire

Les charges de copropriété sont les charges destinées à régler les frais d’administration de l’immeuble, à sa gestion et à l’entretien des parties communes.

Certaines de ces charges sont payables par le locataire. Il s’agit des charges locatives aussi appelées charges récupérables. Il s’agit principalement :

- Des dépenses courantes pour l’ascenseur,

- Du chauffage, de l’eau froide, de l’eau chaude collectif,

- De l’électricité dans les parties communes,

- De l’entretien courant des parties communes,

- De l’entretien des espaces verts et des aires de stationnement,

- De la taxe d’assainissement,

- De la taxe de balayage,

- De la taxe ou redevance d’enlèvement des ordures ménagères (incluse dans la taxe foncière).

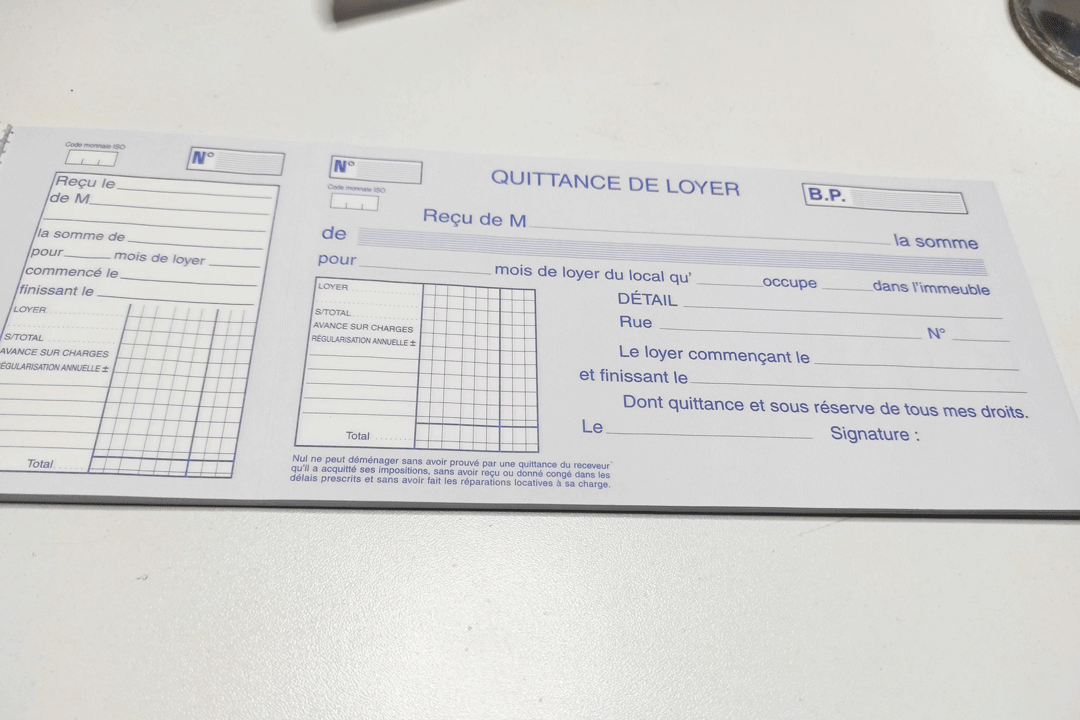

Le montant des charges locatives doit être prévu dans le bail, avec un paiement par provision et une régularisation annuelle. Pour les locations meublées, un forfait pour charges peut venir remplacer le paiement provisionnel des charges.

Les assurances, afin de protéger l’investissement du propriétaire bailleur

Dans le cadre d’une copropriété, le bailleur doit au minimum se couvrir pour sa responsabilité civile. Cette responsabilité est incluse dans le contrat Propriétaire Non Occupant (PNO). Ce contrat va donc intervenir en cas de sinistre mettant en cause la responsabilité du propriétaire, comme lors d’un dommage causé au locataire du fait d’une défaillance de l’installation électrique.

Le contrat PNO assure également une protection au bien immobilier, aux équipements et aux meubles dans le cadre d’un bail meublé, que le bien soit occupé ou vacant. Des garanties complémentaires sont proposées, telles les prestations de dépannage ou la garantie perte de loyers à la suite d’un sinistre.

Le propriétaire bailleur a également la possibilité de souscrire une Garantie Loyers Impayés (GLI). Cette garantie va intervenir en cas de défaut de paiement. Pour pouvoir mobiliser la GLI, il est indispensable de vérifier la solvabilité de son futur locataire. De plus, la souscription d’une GLI n’est pas cumulable avec la présence d’un garant.

Les éventuels frais de gestion locative

La gestion locative comprend :

- La mise en location du bien (publication de l’annonce de location, organisation des visites, vérification des dossiers, l’état des lieux d’entrée),

- La gestion des assurances,

- La gestion des loyers et des charges,

- La gestion des travaux d’entretien et de rénovation,

- L’état des lieux de sortie et la restitution de la caution.

L’investisseur en immobilier locatif peut gérer lui-même son bien ou confier la gestion à un professionnel. Ainsi, ImAvenir propose un service d’investissement clé-en-main comprenant la recherche d’un bien avec un fort potentiel, la négociation de l’achat, la réalisation des travaux de rénovation sous la supervision d’un architecte, l’équipement et l’ameublement du logement. En option, la société propose un service de gestion locative.

Les déductions de charges des impôts

Le propriétaire d’un bien mis en location doit déclarer aux impôts les loyers encaissés. Il peut déduire les frais et les charges pesant sur son investissement locatif.

Les charges déductibles

Les articles 31 et suivants du code général des impôts listent les charges déductibles du loyer annuel :

- Les frais d’administration et de gestion,

- La taxe foncière – la taxe sur les ordures ménagères, car cette taxe est récupérable sur le locataire,

- Les régularisations de charges non récupérables du fait du départ du locataire,

- Les primes d’assurance,

- Les travaux d’entretien, de réparation et d’amélioration,

- Les provisions pour charges de copropriétés et la régularisation des provisions pour charges (celles non récupérables sur le locataire),

- En location meublée sont également déductibles, les charges relatives aux travaux d’entretien et de réparation qui ont pour seul objet de maintenir en état les immobilisations et les installations, et n’augmentant ni la valeur de l’actif immobilisé, ni sa durée d’immobilisation. Dans le cas contraire, ces travaux font l’objet d’un amortissement.

Par ailleurs, les intérêts du crédit immobilier sont déductibles des revenus locatifs. En meublé, le loueur peut également déduire les frais d’agence et les honoraires du notaire, la première année.

En meublé comme en nu, la déductibilité des charges se cumule avec les dispositifs de défiscalisation, comme le Pinel pour un investissement dans le neuf ou le Censi-Bouvard pour un investissement dans une résidence de services.

Les déductions de charges dans le cadre d’une location nue

Dans le cadre d’une location nue, le bailleur doit déclarer ses loyers perçus au titre des revenus fonciers. Le régime microfoncier avec une déduction forfaitaire de 30% s’applique, si les revenus locatifs ne dépassent pas 15.000 €. Au-delà ou en levant l’option, le bailleur déduit ses charges réelles. Si les charges sont supérieures à la rente locative, un déficit foncier est créé dans la limite de 10.700 €. Ce déficit est déductible de l’ensemble des revenus du foyer, pendant 10 ans.

Les déductions de charges dans le cadre d’une location meublée

Dans le cadre de la location meublée, vous êtes Loueur Meublé Non Professionnel (LMNP) si vos revenus locatifs sont inférieurs aux revenus d’activité ou de remplacement du foyer et si vos revenus locatifs ne dépassent pas 23.000 €. Sinon, vous être considéré comme un Loueur de Meublé Professionnel (LMP). Dans les deux cas, vous devez déclarer vos revenus locatifs au titre des Bénéfices Industriels et Commerciaux (BIC).

Le LMNP peut opter pour le régime micro-BIC avec un abattement forfaitaire de 50% ou pour le régime réel. L’éventuel déficit est alors imputable sur les revenus de même nature pendant 10 ans.

En LMP, si les revenus locatifs ne dépassent pas 72600 €, le régime micro-BIC est la règle avec comme en LMNP la possibilité d’opter pour le régime réel. En revanche, l’imputabilité de l’éventuel déficit se fait sur l’ensemble de l’impôt sur le revenu du foyer, avec possibilité de le reporter jusqu’à la 6ème année et sans plafonnement.

Outre la déduction des charges, la location meublée permet d’amortir le prix du bien, les travaux de rénovation et l’ameublement. Le cumul de ces deux avantages fiscaux offre la possibilité de ne payer aucun impôt sur ses revenus locatifs sur une période pouvant aller jusqu’à 12 ans.