Le contrat de location

Pour un investissement serein, ImAvenir vous résume les tenants et les aboutissants de la mise en location d’un bien.

Comment fonctionne le contrat de location ?

La mise en place d’un locataire doit obligatoirement faire l’objet d’un contrat par lequel un bailleur met son bien immobilier à la disposition d’une autre personne, contre le versement d’un loyer et le paiement des charges. Ce contrat de location appelé « bail » détermine les obligations et les droits du bailleur et du locataire. Les deux parties sont donc liées, conformément au Code civil qui énonce les principes et les règles de fonctionnement de la location.

Tous les types de biens peuvent être loués : logements, locaux commerciaux, terrains, infrastructures, équipements, etc.

Un contrat de location doit respecter les règles de la loi Elan (anciennement loi Alur). Il a également une valeur juridique et, en cas de litige, chaque partie peut invoquer le contrat de location.

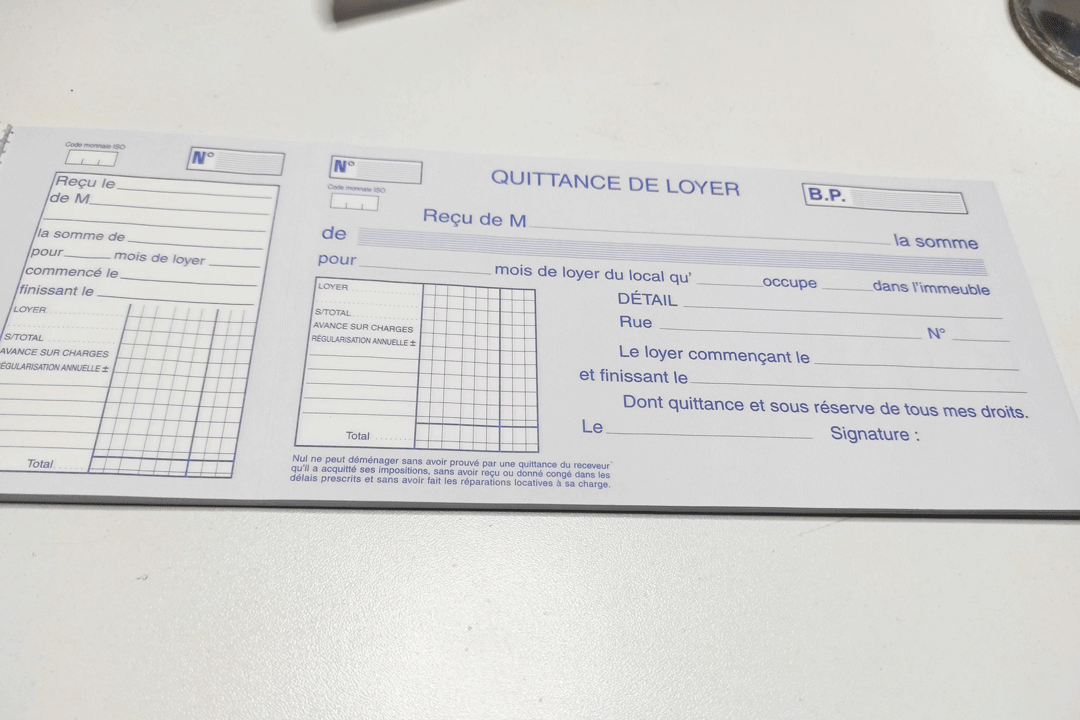

Le bail détermine les obligations suivantes pour le bailleur (investisseur) : le locataire doit emménager dans un logement décent. Ce dernier doit recevoir les quittances par l’intermédiaire d’une société de gestion ou l’investisseur directement ainsi que tous les documents obligatoires.

Le locataire doit effectuer le versement de son loyer et des charges locatives en respectant les délais énoncés au contrat de bail. Les deux parties doivent également souscrire un contrat d’assurance : le bailleur au moment de l’acquisition du bien et le locataire le jour de la signature du bail.

Location vide ou location meublée ?

Les règles communes de la location

Une grande partie des conditions régissant la location vide sont similaires à celles de la location meublée. C’est le cas pour les cautions, les paiements, les révisions des loyers, les charges locatives, l’assurance habitation, etc.

Peut-on louer plus cher en meublé qu’en vide ?

Il est possible de louer plus cher en location meublée qu’en location vide. La différence de prix se justifie en fonction de la qualité du mobilier et de la décoration. De plus, si le logement est moderne et bien équipé, le loyer sera calculé en conséquence.

La durée et renouvellement du bail :

- Un contrat de bail loué vide est consenti et accepté pour une durée de 3 ans, reconductible par tacite reconduction.

- Un contrat de bail loué meublé est consenti et accepté pour une durée de 1 an, reconductible par tacite reconduction.

La résiliation du contrat de bail loué vide

Par le locataire, le contrat de bail peut être résilié à tout moment, moyennant un délai de préavis de trois mois sans motif.

Par le bailleur, à l’expiration du bail ou de chacun de ses renouvellements, moyennant un délai de préavis de six mois. Le motif du congé par le bailleur doit être indiqué à peine de nullité. Ce motif doit être fondé :

- sur la reprise du logement (nom et adresse du bénéficiaire de la reprise qui ne peut être que le bailleur, son conjoint, son concubin notoire, ses ascendants, ses descendants, ceux de son conjoint ou concubin notoire) ;

- en vue de la vente du logement (prix, conditions de la vente). Dans ce cas, le congé vaut offre de vente au locataire pendant les deux premiers mois du délai de préavis ;

- sur un motif légitime et sérieux, notamment l’inexécution par le locataire de l’une des obligations lui incombant.

La résiliation du contrat de bail loué meublé

Le contrat de bail peut être résilié à tout moment par le locataire avec un préavis d’un mois sans motif. Par le bailleur, à l’expiration du bail ou de chacun de ses renouvellements, le contrat peut prendre fin avec un préavis de trois mois. Le motif de congé par le bailleur n’est pas obligatoire et la notification de résiliation ou de fin de bail vaut engagement formel de partir et renonciation à tout maintien dans les lieux, sans qu’il soit besoin de recourir à aucune formalité. Faute de libérer les lieux à la date convenue, la clause pénale incluse au présent contrat sera immédiatement applicable.

En conclusion, il est beaucoup plus aisé de récupérer un logement loué meublé que vide.

Les différences sur la fiscalité

Que vous choisissez de louer votre appartement vide ou meublé, les loyers que vous percevez sont imposés avec vos autres revenus. Pour être plus précis, vous n’êtes pas imposé sur le montant total des loyers perçus puisque vous déduisez les frais et les charges auxquels vous avez fait face pour la location. En revanche, les règles fiscales changent en fonction du type de location.

En vide comme en meublé, il y a deux régimes d’imposition : le régime forfaitaire et le régime réel.

Le régime forfaitaire

Le régime forfaitaire offre un pourcentage fixe d’abattement de 30 % en location vide et de 50 % en location meublée. Le fisc retire l’abattement du montant des loyers que vous avez perçus et le solde s’ajoute à vos autres revenus de l’année.

Vous l’avez compris, le principal intérêt du régime forfaitaire est sa simplicité. Ce régime est aussi intéressant financièrement en location meublée si vous avez des charges limitées. Ça peut être le cas si vous n’avez plus d’intérêt d’emprunt à payer ou vous n’avez pas beaucoup de travaux à faire, ou encore que les charges de copropriété sont faibles.

Le régime réel

Vous venez d’acquérir un bien à rénover. Dans cette situation, vous avez tout intérêt à déclarer au régime réel. Dans ce cas, vous ne bénéficiez pas d’abattement, mais vous pouvez déduire tous les frais et charges pour leur montant réel : les travaux, les charges de copropriété, les intérêts d’emprunt, la taxe foncière, etc.

Le régime réel est donc plus compliqué que le régime forfaitaire mais, rassurez-vous, il reste intelligible tout en étant avantageux.

En location meublée, le régime réel est encore plus avantageux financièrement parce qu’en plus de toutes les déductions possibles en vide s’ajoute l’amortissement de la valeur du logement ce qui permet de limiter, voir de supprimer l’imposition des loyers. La fiscalité devient plus complexe et nécessite l’intervention d’un comptable. C’est donc le régime des contribuables avertis. ImAvenir vous accompagne dans ces démarches.

La location vide : le bail de 3, 6, 9 mois

Définition de la location vide

Comme son nom l’indique, on parle de location vide pour les locations de logements vides. Un logement vide est tout simplement un logement sans meubles. Le statut des locations vides est régi par la loi du 6 juillet 1989.

Plus précisément, un logement vide est un logement qui ne possède l’aménagement nécessaire pour pouvoir être qualifié de location meublée. Un logement, pour être loué en meublé, doit pouvoir être occupé immédiatement par le locataire, sans qu’il ait besoin d’apporter ses propres meubles. Le logement meublé doit être pourvu de tous les meubles et équipements nécessaires à la vie quotidienne :

- Une literie

- Les équipements de base pour pouvoir préparer à manger : plaques chauffantes, four ou micro-ondes, réfrigérateur, etc.

- Luminaires, étagères, etc.

Quelle fiscalité pour les loyers ?

Prenons l’exemple d’un propriétaire qui vient d’acquérir un appartement et qui fait le choix de louer vide. Le loyer annuel sera par exemple fixé tel qu’il assure 9 000 € de revenus fonciers annuels.

Si vous percevez moins de 15 000 € de loyer hors charges par an, vous relevez du régime forfaitaire d’imposition et vous bénéficiez effectivement d’un abattement de 30 %. Dans cette situation 9 000 – 30 % = 6 300 € de revenus fonciers à ajouter à vos autres revenus de l’année comme le salaire par exemple.

Le régime forfaitaire ne vous permet sans doute pas de rentrer dans vos frais. Vous venez d’acheter, vous avez des intérêts d’emprunt à payer, vous avez fait des travaux pour rafraîchir le logement par exemple, vous allez payer une taxe foncière, peut-être une assurance contre les loyers impayés, des charges de copropriété.

Tout cela représenterait plus que 30 % des loyers que vous percevez. Votre intérêt est donc d’opter pour le régime réel et c’est d’ailleurs ce que font la plupart des propriétaires en location vide. Pour ceux qui perçoivent plus de 15 000 € de loyers par an, le régime réel est de toute façon obligatoire.

Comment fonctionne le régime réel ?

Les charges à déduire sont nombreuses. Lorsque vous déclarez vos revenus locatifs, vous devez lister et chiffrer l’ensemble de ces charges déductibles dans la déclaration complémentaire numéro 2044. Le résultat obtenu, c’est-à-dire le bénéfice foncier, est ensuite ajouté à vos autres revenus.

Vous générez donc un déficit foncier et vous allez pouvoir donc défiscaliser une partie de vos revenus. En effet, le déficit foncier est déductible du revenu global, c’est-à-dire qu’il va venir diminuer les autres revenus que vous déclarez. Si vous faites un déficit de 5 000 €, l’administration fiscale va le soustraire de vos salaires. Ce système permet de diminuer vos impôts sur le revenu par exemple.

Cela incite donc les propriétaires à faire des travaux ?

C’est exactement ça ! C’est d’ailleurs une condition pour déduire sur le revenu global. On ne peut déduire sur le revenu global que les travaux et les charges à l’exclusion des intérêts d’emprunt.

Autre point important, on ne peut déduire sur le revenu global qu’à hauteur de 10 700 €. Au-delà, le reste du déficit est reporté sur les revenus fonciers des 10 années suivantes.

À quoi sert de créer du déficit foncier si on a des petits revenus ?

Cela sert à diminuer son impôt. En effet, le déficit foncier non utilisé est reportable sur le revenu global des années suivantes. Si un propriétaire a un revenu global de 10 000 € en 2019, il ne paiera pas d’impôt en 2019 et il pourra imputer 700 € sur son revenu global de 2020. Pour conclure, le régime forfaitaire est simple, mais la plupart des propriétaires optent pour le régime réel qui permet de déduire les travaux et les charges. Si vous faites en revanche un bénéfice foncier, il sera soumis aux prélèvements sociaux à hauteur de 17,2 % en plus de l’impôt.

La location meublée

Définition de la location meublée

La location meublée se distingue de la location vide, car elle est réputée pour être plus intéressante fiscalement. ImAvenir vous explique comment le régime réel du statut LMNP (Loueur en Meublé Non Professionnel) vous permet de limiter, voire de supprimer l’imposition des loyers grâce aux amortissements.

Avant d’aborder la fiscalité, il est avisé de rappeler que la location meublée se distingue de la location vide (aussi appelée « location nue ») car comme son nom l’indique, le logement doit disposer de tout le mobilier indispensable à l’habitation.

La loi Alur de 2014 définit le logement meublé de la manière suivante : « Un logement meublé est un logement décent équipé d’un mobilier en nombre et en qualité suffisants pour permettre au locataire d’y dormir, manger et vivre convenablement au regard des exigences de la vie courante ».

Le décret du 31 juillet 2015 prévoit la liste suivante des meubles obligatoires pour une location meublée :

- Un lit, une couette (ou couverture)

- Un dispositif d’occultation des fenêtres dans la chambre (volets ou rideaux)

- Des plaques de cuisson

- Un four ou un micro-ondes.

- Un réfrigérateur et un congélateur (ou au moins un compartiment de congélation).

- De la vaisselle et des ustensiles de cuisine.

- Une table et des chaises.

- Des étagères.

- Des luminaires.

- Du matériel d’entretien.

ImAvenir va beaucoup plus loin que cette liste et va entièrement meubler tous les projets d’investissement locatif clé en main de sorte que les locataires n’auront que leur valise à poser en emménageant dans leur futur logement.

Quelle fiscalité pour les loyers LMNP : micro BIC ou régime réel ?

La location meublée génère des loyers BIC, c’est-à-dire des Bénéfices Industriels et Commerciaux, alors que la location vide génère des revenus fonciers.

Le BIC propose 2 régimes :

- Le Micro Bic permettant un abattement forfaitaire de 50 % des loyers encaissés.

- Le Régime Réel* permettant de déclarer les charges réellement de leur montant et en plus des amortissements qui représentent tout l’intérêt de ce régime.

* Grâce au régime réel, on parle de niche fiscale, car l’investisseur va, sous conditions, s’exonérer de taxation sur les loyers.

Le Micro BIC

Ce régime a la particularité d’être très simple et permet donc une déclaration des revenus locatifs très facile. Il est à noter que le montant des loyers que vous encaissez ne doit pas dépasser la somme de 70 000 €.

Le fisc va appliquer un abattement forfaitaire de 50 %. L’investisseur est donc imposé que sur 50 % de ses recettes. Ensuite, le taux d’imposition dépend du taux marginal d’imposition, c’est-à-dire de la somme total des revenus.

En revanche, il n’est pas possible de déduire l’ensemble des charges réellement. Le Micro Bic est donc avantageux uniquement si les charges déductibles sont inférieures à 50 %. C’est la raison pour laquelle, dans la grande majorité des cas, le régime réel est plus rentable. Pour bénéficier du Micro BIC, il faut établir la déclaration avant le 1er février de l’année où l’investisseur souhaite bénéficier de ce régime. Cette option est valable 2 ans, et se reconduit tacitement si l’investisseur n’y met pas fin.

Comment fonctionne le régime réel ?

Le régime réel s’applique obligatoirement si le montant des loyers que l’investisseur encaisse dépasse la somme de 70 000 € sur une année civile.

Comme pour le Micro BIC, il faut établir la déclaration avant le 1er février de l’année où l’investisseur souhaite bénéficier du régime réel. Cette option est valable 2 ans, et se reconduit tacitement si l’investisseur ne la dénonce pas.

Les charges déductibles

L’investisseur déduit toutes ses charges en fonction de leurs valeurs réelles :

- Les honoraires d’ImAvenir

- Les intérêts d’emprunt et l’assurance emprunteur

- Les honoraires d’agences qui commercialisent le bien

- Les frais de notaire

- Les primes d’assurance

- La taxe foncière et CFE

- Les charges courantes de copropriété hors travaux

Les autres charges déductibles si vous souhaitez être accompagné (à ne pas prendre en compte si l’investisseur ne souscrit pas aux services complémentaires ou qu’il réalise les prestations suivantes par lui-même) :

- PNO ou assurance loyer impayé

- Les frais d’agence pour la mise en location ou frais de rédaction du bail

- La gestion locative

- Les honoraires d’un expert comptable

- Les frais de constitution d’une société (SCI, SARL, etc.)

L’amortissement

Un amortissement n’est pas un flux financier réel, il s’agit en réalité d’une notion comptable lissée dans le temps sur plusieurs années. C’est un avantage considérable pour l’investisseur qui va bénéficier d’une dépréciation comptable venant s’imputer comme une dépense fictive sur les loyers. L’amortissement n’est donc pas réellement décaissé de vos loyers, mais va venir diminuer la base imposable.

L’amortissement s’applique notamment sur la valeur d’acquisition du bien. En ordre de grandeur et selon la méthode calcul du comptable, l’investisseur peut amortir 80 % de la valeur du bien pendant 30 ans*. On considère 80 % comme la valeur du bien et les 20 % restant comme la valeur du terrain sur lequel il est bâti, c’est-à-dire le foncier non amortissable.

On parle de 30 ans en moyenne d’amortissement LMNP au réel afin de simplifier la compréhension de la méthode de calcul. Pour aller plus loin dans le détail, le comptable de l’investisseur va attribuer une valeur d’actif en divisant comptablement le bien par les composantes suivantes :

| Composantes | Part dans la valeur de l’actif | Durée d’amortissement |

| Structure | 70 % | 80 ans |

| Toiture | 10 % | 25 ans |

| Installations électriques | 5 % | 25 ans |

| Agencements intérieurs | 8 % | 15 ans |