Fiscalité LMNP : comment obtenir ce statut avantageux ?

La fiscalité LMNP est très avantageuse et permet d’assurer une rentabilité optimale pour son projet d’investissement locatif. À condition de louer meublé et que ce ne soit pas votre principale source de revenue. L’élément crucial est de bien choisir son régime fiscal en location meublée : le régime forfaitaire ou le régime réel. Nous vous expliquons comment obtenir le statut LMNP pour optimiser votre fiscalité immobilière.

Comment faire du LMNP ?

Pour bénéficier de la fiscalité LMNP il faut remplir deux conditions principales :

- meubler le logement selon la réglementation,

- signer un contrat de bail en location meublée.

Le logement que vous prévoyez de louer doit être équipé conformément aux dispositions de l’article 25-4 alinéa 1 de la loi du 6 juillet 1989. Il stipule que le loueur doit veiller à ce que le logement dispose « d’un mobilier en nombre et quantité suffisants pour permettre au locataire d’y dormir, manger et vivre convenablement au regard des exigences de la vie courante ».

Le décret n° 2015-981 du 31 juillet 2015 à la suite de la loi Alur précise qu’un logement meublé doit obligatoirement disposer :

- d’une literie comprenant couette et couverture ;

- de plaques de cuisson ;

- d’un four ou d’un four à micro-ondes ;

- d’un réfrigérateur avec une partie congélation ;

- de vaisselle nécessaire à la prise des repas de l’ensemble des locataires ;

- d’ustensiles de cuisine ;

- d’une table et de sièges ;

- de luminaires ;

- de matériel d’entretien du logement.

Ensuite, vous devez conclure un bail meublé avec votre locataire. Ce contrat est plus avantageux pour le propriétaire puisqu’il est conclu pour une durée de seulement un an renouvelable. Attention, si le logement ne comporte pas le mobilier obligatoire, le bail meublé peut être requalifié en bail nu et vous ne pourrez pas bénéficier de la fiscalité LMNP.

Qui peut bénéficier du statut LMNP ?

En plus des critères liés au mobilier et au bail, le propriétaire du logement doit satisfaire à deux exigences supplémentaires pour bénéficier de la fiscalité LMNP :

- Les revenus générés par la location de ses biens meublés doivent rester inférieurs à 23 000 euros.

- Ces revenus locatifs ne doivent pas excéder 50 % des revenus totaux du foyer fiscal. Pour évaluer ce seuil, il est nécessaire d’additionner les revenus issus de BIC, BNC, BA, ainsi que les traitements et salaires.

Si le propriétaire bailleur ne respecte pas l’une de ces conditions, l’administration fiscale considérera que la location meublée est pratiquée à titre professionnel. Dans ce cas, on parlera d’un statut de loueur en meublé professionnel (LMP). Cela entraîne diverses conséquences fiscales, dont les prélèvements sociaux dus par toutes les entreprises.

Comment obtenir le statut LMNP auprès de l’administration fiscale ?

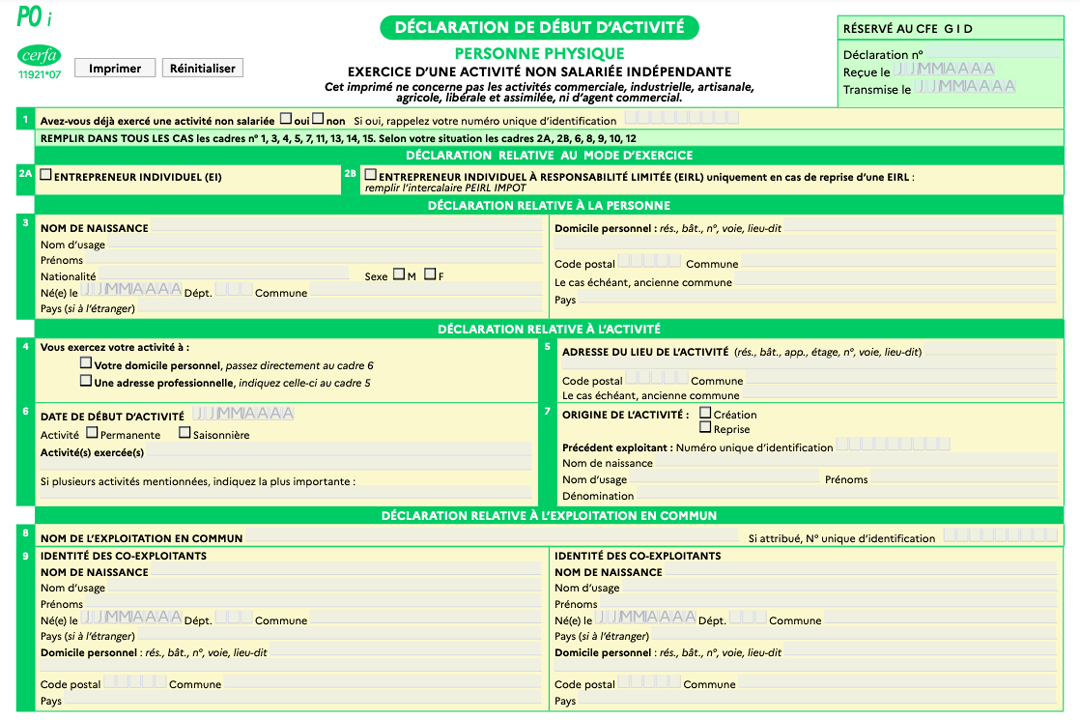

Vous devez vous immatriculer sur le site Infogreffe et remplir le formulaire POi Cerfa no. 11921*07 (personne physique exerçant une activité non salariée indépendante). Ce document doit être déposé auprès du greffe du tribunal de commerce en ligne dans les quinze jours suivant le début de la location. Vous recevez ensuite un numéro SIRET qui devra être mentionné dans votre déclaration d’impôt sur le revenu. C’est dans le formulaire POi que vous pourrez choisir entre le régime micro-BIC et le régime réel. Ce choix a des implications importantes en termes de fiscalité.

Sous quel régime déclarer ses revenus : micro-BIC ou régime réel ?

Dans le cadre de la fiscalité LMNP, deux choix s’offrent à vous pour déclarer vos revenus : le régime micro-BIC, qui fonctionne de manière similaire au régime de l’auto-entrepreneur, et le régime réel. Le choix entre ces deux régimes dépend :

- du montant de vos revenus locatifs,

- de la possibilité de déduire des charges réelles,

- et de la possibilité à être accompagné par un expert-comptable.

Le fonctionnement du régime Micro-BIC

Dans le cadre du régime forfaitaire, les revenus locatifs sont soumis au régime des micro-entreprises. Vous devez donc déclarer la totalité des revenus locatifs dans la catégorie des bénéfices industriels et commerciaux (BIC). Une réduction forfaitaire automatique de 50 % est ensuite appliquée à vos recettes pour le calcul de l’imposition.

Vous ne pouvez pas déduire les dépenses liées à la location car l’abattement forfaitaire de 50 % est considéré comme couvrant ces dépenses. Néanmoins, ce régime forfaitaire présente l’avantage de la simplicité et de la rapidité. Les revenus BIC sont combinés avec les autres revenus du foyer fiscal pour le calcul de l’impôt et vous n’avez pas d’autres démarches à réaliser.

Le fonctionnement du régime réel

Le régime réel est souvent plus intéressant que le régime micro. En effet, les charges réelles sont souvent supérieures à l’abattement forfaitaire de 50 % appliqué sur les revenus locatifs. Attention toutefois car le régime réel implique la tenue la tenue d’un registre comptable précis, établi en collaboration avec un expert-comptable. Avec le régime réel, vous pouvez réduire le montant de vos revenus locatifs imposables de deux manières :

- En déduisant les dépenses engagées dans le cadre de la location, telles que les charges de copropriété, la taxe foncière, les travaux réalisés, les intérêts d’emprunts, la TVA, etc.

- En amortissant les biens immobiliers et mobiliers.

Quels sont les avantages fiscaux du régime réel ?

Le régime réel sous le statut LMNP offre des avantages fiscaux importants, notamment la déduction des charges de mise en location, la possibilité de reporter les déficits sur une dizaine d’années, et la possibilité d’ajouter les amortissements comptables aux charges déductibles.

La déductibilité des charges au régime réel

Dans le cadre du régime réel, les charges déductibles ne sont pas énumérées de manière exhaustive, mais elles doivent avoir une relation directe avec la mise en location d’un logement meublé. Parmi celles-ci, on retrouve :

- les intérêts d’emprunt,

- les frais d’assurance liés au crédit,

- la taxe foncière,

- les dépenses pour les travaux,

- les honoraires du syndic,

- les coûts de gestion.

Au cours de la première année, vous avez également la possibilité de déduire les frais de notaire associés à l’acquisition du bien de vos revenus locatifs. Une fois que ces charges locatives ont été soustraites, elles réduisent la base imposable, ce qui se traduit par une diminution de l’impôt à payer, voire aucun impôt sur vos revenus locatifs.

Le report du déficit jusqu’à 10 ans

Si vos charges sont supérieures à vos revenus locatifs, vous générez alors un déficit. Ce déficit peut être reporté sur vos avis d’imposition ultérieur pendant 10 années fiscales. Vous avez donc la possibilité de réduire vos revenus locatifs imposables à zéro pendant un très grand nombre d’années si vous contractez un crédit et que vous effectuez des travaux de rénovation.

Les amortissements comme charge déductible supplémentaire

En plus de la déduction des charges et de leur report, le régime réel du statut de Loueur meublé non professionnel vous permet de pratiquer des amortissements.

L’amortissement est un principe comptable qui permet de tenir compte du vieillissement d’un bien et de sa perte de valeur avec le temps. Lorsqu’un bien est loué, il se détériore. Cette détérioration entraîne une diminution de sa valeur sur le marché. L’estimation de cette diminution peut alors être considérée comme une charge déductible supplémentaire sur vos revenus locatifs.

Ce calcul doit être réalisé par un expert en fiscalité à partir des éléments constituant le bien (électroménager, revêtement, escaliers, plafonds, etc.). Le régime réel du LMNP permet des amortissements jusqu’à 85 % de la valeur du bien immobilier et 100 % de la valeur du mobilier.

Dans le détail, vous avez la possibilité d’amortir :

- 100% des travaux sur 15 ans

- 15% de l’agencement sur 15 ans

- 100% des meubles sur 7 ans

- 75% du prix d’achat du bien sans limite de durée (25% correspondent au foncier ne pouvant faire l’objet d’aucun amortissement)

Si les déductions accordées sont plus importantes que vos revenus locatifs, le déficit est reportable d’une année sur l’autre.

Comment déclarer les revenus d’une location meublée en LMNP à l’année au régime forfaitaire ?

Vous devez être préalablement déclaré sur Infogreffe comme loueur en meublé non professionnel et obtenir votre numéro de SIRET, comme mentionné plus haut.

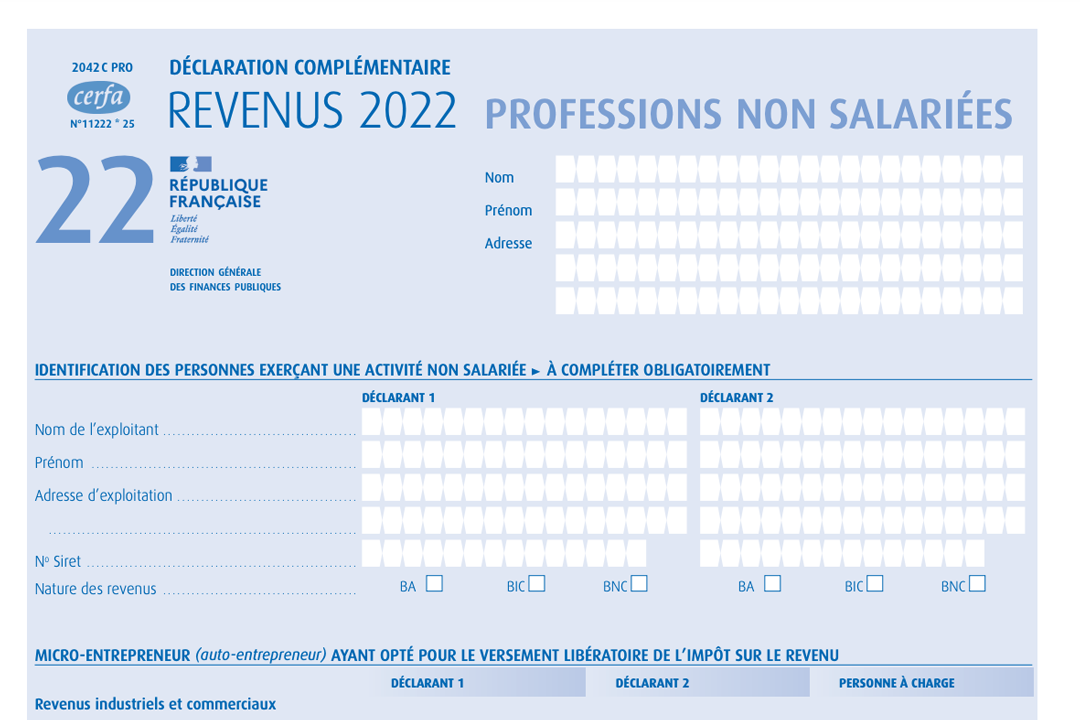

Si vous choisissez le régime forfaitaire, la procédure est plutôt simple. Sur votre déclaration de revenus, vous devrez simplement joindre le formulaire no. 2042 C PRO et renseigner la case 5ND intitulée « Revenus des locations meublées non professionnelles ». C’est l’administration fiscale elle-même qui se charge de calculer l’abattement nécessaire pour déterminer le montant imposable. Vous trouverez des instructions détaillées sur cette démarche sur le site web du service des impôts.

Comment déclarer les revenus en fiscalité LMNP au régime réel ?

Vous devez être préalablement déclaré sur Infogreffe comme loueur en meublé non professionnel et obtenir votre numéro de SIRET pour déclarer les revenus en LMNP.

Dressez la liste de vos charges déductibles

Commencez par dresser la liste exhaustive de vos charges déductibles. Calculez ensuite les amortissements que vous pourrez ajouter aux charges déductibles. Vous devez donc établir un plan comptable sur plusieurs années pour estimer les amortissements.

Il vous faut ensuite remplir votre liasse fiscale avec le formulaire no. 2031 (Cerfa 11085) sur les bénéfices industriels et commerciaux. Les annexes comprenant le bilan complet, le tableau des immobilisations, les amortissements et une liste des provisions, doivent être inscrits dans le formulaire no. 2033 (Cerfa 10956).

Étant donné la complexité de ces démarches, il est vivement recommandé de faire appel à un expert-comptable qualifié. Les frais engagés pour ces services sont éligibles aux déductions fiscales.

Quelles cotisations sociales en LMNP ?

Lorsque vous choisissez de mettre en location un logement meublé avec le statut LMNP, vous êtes exonéré des cotisations sociales. En effet, il ne s’agit pas d’une activité professionnelle et vous n’avez pas à payer la protection sociale des travailleurs (chômage, maladie ou retraite par exemple).

En revanche vous devez toujours vous acquitter des prélèvements sociaux sur vos revenus locatifs imposables (vous n’avez souvent pas de revenus locatifs imposables les premières années si vous optez pour la fiscalité LMNP au régime réel). Les prélèvements sociaux représentent 17,2% de vos revenus locatifs imposables et comprennent :

- La contribution sociale généralisée (CSG) : 9,9%

- Le prélèvement social : 4,5%

- La contribution additionnelle : 0,3%

- La contribution au remboursement de la dette sociale (CRDS) : 0,5%

- Le prélèvement de solidarité : 2%

Vous l’aurez compris, si vous passez au statut de Loueur meublé professionnel (LMP) vous serez redevable des cotisations sociales et des prélèvements sociaux. Il existe d’autres différences entre fiscalité LMNP et fiscalité LMP qui rendent la location meublée non professionnelle très intéressante.

Quelles sont les différences entre location meublée professionnelle et non professionnelle ?

En location meublée professionnelle, vos revenus ne sont pas automatiquement assujettis à l’imposition au titre des bénéfices industriels et commerciaux (BIC). La taxation dépend de la structure juridique que vous avez choisie pour votre entreprise. Par ailleurs, vous êtes également tenu de verser des cotisations sociales destinées aux entreprises.

En revanche, en LMP vous n’êtes pas assujetti à l’impôt sur la fortune immobilière, ce qui constitue un avantage fiscal notable. De plus, l’imposition sur les plus-values est nettement plus avantageuse dans le cadre de la location meublée professionnelle. La fiscalité LMP est une option qui devient particulièrement intéressante lorsque vous atteignez un certain seuil de biens immobiliers détenus.

Quelle opportunité de lier LMNP et Censi-Bouvard ?

Le dispositif de défiscalisation Censi-Bouvard concerne l’achat d’un bien immobilier neuf ou de plus de 15 ans entièrement réhabilité dans une résidence service du type EHPAD, résidence senior ou résidence étudiante. Un contrat d’exploitation de 9 ans au minimum doit être signé avec le gestionnaire de la résidence.

Dans le cadre du Censi-Bouvard, la réduction d’impôt est de 11% du prix HT du logement (avec une valeur plafonnée à 300 000 €), pendant 9 ans. Un report de la réduction est possible pendant 6 ans, si la réduction est supérieure à l’imposition annuelle du foyer.

Le propriétaire du logement en Censi-Bouvard peut opter pour le statut de Loueur Meublé Non Professionnel. Cependant, en contrepartie de la réduction d’impôt, il ne peut pas pratiquer d’amortissement.

Imposition de la plus-value en LMNP

Un aspect fiscal particulièrement intéressant de la fiscalité LMNP concerne la taxation des plus-values. En règle générale, lorsque vous avez effectué des amortissements comptables sur un bien immobilier, le calcul de la plus-value se base sur la valeur nette comptable du bien (c’est-à-dire le prix d’acquisition auquel on soustrait les dotations aux amortissements).

Cependant, dans le cadre du régime LMNP, l’assiette des plus-values est calculée à partir du prix d’acquisition, éventuellement augmenté des charges associées et des dépenses de rénovation, indépendamment de la pratique d’amortissements.

Cette approche conduit à une assiette de plus-value moins élevée. De plus, les investisseurs en fiscalité LMNP peuvent bénéficier d’abattements pour la durée de détention, selon les conditions suivantes :

| Durée de détention | Taux d’abattement de l’impôt sur le revenu | Taux d’abattement sur les prélèvements sociaux |

| Moins de 6 ans | 0% | 0% |

| Entre la 6e et la 21e année | 6%/an | 1,65%/an |

| 22e année révolue | 4% | 1,6%/an |

| A partir de la 22e année | Exonération de la plus value | 9%/an |

| A partir de la 30e année | Exonération de la plus value | Exonération de la plus value |

En d’autres termes, à compter de la 30e année, la plus-value générée par un bien en statut LMNP bénéficie d’une exonération totale tant en ce qui concerne l’impôt que les prélèvements sociaux. Il s’agit donc des mêmes conditions que pour un particulier.

Est-il plus intéressant de louer en meublé ou vide ?

Le choix entre louer en meublé ou vide dépend largement de votre stratégie d’investissement, de l’emplacement de votre bien, et de sa taille.

Si vous êtes novice dans le domaine de l’investissement locatif et que vous envisagez d’acquérir un bien immobilier dans une grande ville telle que Paris ou sa banlieue, la location meublée est plus avantageuse. La demande de biens meublés est plus élevée dans ces zones, en particulier pour les personnes en mobilité sur une courte durée, comme des étudiants ou des jeunes cadres.

Les surfaces des logements en ville tendent à être plus restreintes, ce qui en fait un choix idéal pour les locataires qui recherchent la commodité et la praticité d’un logement meublé. En optant pour une location meublée, vous attirerez généralement un public plus jeune qui débute dans la vie active et qui n’a pas encore acheté tout son mobilier. Cette flexibilité et cette facilité d’installation peuvent donc jouer en faveur de la location meublée dans les grandes métropoles.

Peut-on faire de la location de courte durée avec un meublé de tourisme en LMNP ?

Oui, il est tout à fait possible de faire de la location de courte durée avec un meublé de tourisme en tant que Loueur en Meublé Non Professionnel (LMNP) en France. La fiscalité LMNP concerne la location de biens meublés, qu’il s’agisse de locations de courte ou de longue durée, tant que les conditions spécifiques du régime LMNP sont remplies.

Vous devez respecter en plus les règles et les obligations légales relatives à la location de meublés de tourisme, notamment en ce qui concerne les normes de sécurité, la déclaration en mairie pour un changement d’usage (le cas échéant), et le paiement de la taxe de séjour. Les prestations de service, type petit déjeuner, sont soumises à la TVA.

Les pièges à éviter avec la fiscalité LMNP

Lorsque vous envisagez d’investir en fiscalité LMNP, il est essentiel d’éviter l’achat d’un bien surévalué qui intègre déjà, dans son prix de vente, les déductions de charge, y compris la TVA à 20 %. Une étude minutieuse des prix du marché est donc nécessaire pour garantir la meilleure rentabilité possible.

Si vous faites le choix d’inclure la TVA parmi les charges déductibles, il est impératif de ne pas revendre le bien avant 20 ans. Dans le cas contraire, vous serez tenu de rembourser la TVA déduite, ce qui peut avoir un impact financier significatif.

Restez vigilant lors de l’achat d’un bien neuf auprès d’un promoteur, en particulier si vous comptez confier la gestion locative au même interlocuteur. Les rentabilités promises peuvent sembler attrayantes, mais elles peuvent être maintenues artificiellement par le gestionnaire pendant les premières années, pour ensuite chuter de manière significative.